成長懸念で株価急落のヘインズブランズ(HBI)に関する購買考察

アフターマーケットでは10%程度の下落にとどまっていたヘインズブランズの発表当日終値は、結局16%下落した。

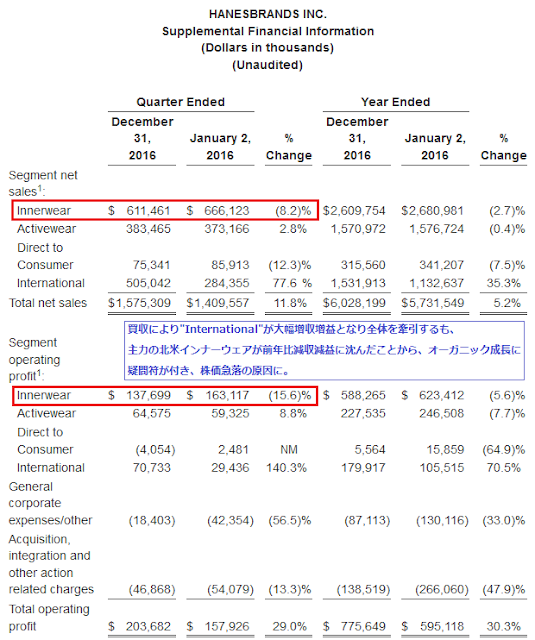

前回のトランスクリプトを読んで、「予想PER10倍程度の会社がこんなに素晴らしい数字をあげたのに、なぜ急落するのか」と疑問を持たれた方がいるかもしれない。なにせ、Q4の前年対比は売上+12%、EPS+20%。そして2017年のガイダンスは売上+7%、EPS+8%。答えは簡単で、この数字は買収によるものを含んでいるからだ。2016年の上半期に、チャンピオン・ヨーロッパとオーストラリアのパシフィックブランズを合計10億ドルで買収している。オーガニック・グロース・ベーシスならオルモスト・フラットというわけ。アンダスタン? Q4において買収部門以外がどうなっていたか。決算資料に目を通そう。

買収効果はほとんどInternationalの増収に表れている。株価急落は買収影響がほとんどないはずであるInnerwearの-8%によるものと考えてよい。"Direct to Consumer"はカタログ販売のセグメントで、オンラインは含まれていない。カンファレンス・コールの中でも頻繁に言及のあったオンライン販売はInnerwearやActivewearカテゴリの中に含まれ、実店舗チャネルと合算されている。つまりInnerwearのマイナスは、実店舗チャネルの失速を、急成長するオンライン販売でカバーしきれていないことを著実に表している。

Q4の減速は、最大顧客1社(おそらくウォルマート)の在庫調整と、実店舗全般への客足が鈍ったことが主因との説明があった。へインズの北米販売チャネルの約9割は実店舗であり、さらに約5割はウォルマートなどのマス顧客経由だ。彼らの動向が四半期業績へ与える影響は決して小さくないことがよくわかる。最大顧客による在庫調整の業績影響は2017年Q1まで継続するというという。そのため、当社は2017年度通期のガイダンスだけでなく、Q1のみのガイダンスを発表して投資家の期待値を適正化しようと試みた。

さて、Q4決算内容を受けて、投資判断において考えなければならないことははっきりしている。減速は恒久的なものなのか一時的なものなのかということだ。

まずは悲観的なものの見方をしてみよう。在庫調整と聞けば一時的な特殊要因と反射したくなるものの、短絡的に考えるのは危険だろう。大手顧客がなぜ急に在庫を絞ったか。それはオンラインシフトが深刻かつ恒久的なものであるがゆえに違いない。要するに、実店舗への客足鈍化は決して一時的なもので終わらない。ヘインズはオンライン販売に力を入れており、実際に二桁成長しているものの、まだ北米全体売上の11%に過ぎない。かなり大きな成長を見せても、ボリューム的にマス・マーチャント・チャネルの減速を補いきることは難しかろう。小売業の中でも特に悲惨な業績と閉店戦略を取らざるを得なくなっている百貨店メーシーズとシアーズの株価推移は、あらゆる希望を挫くに十分な陰鬱さを湛えている。百貨店がどれだけ悲惨か、メーシーズの既存店売上高推移を貼り付けておく。

次に楽観論だ。一つだけはっきりしていることがある。ヘインズブランズはアパレルメーカーであって、小売事業者ではないということだ。販売チャネルが実店舗に偏っているため、オンライン勢の台頭で混乱の最中にあるのは間違いないが、消費者が下着を買わなくなることはない。ヘインズのブランドが毀損しない限り、オンラインシフトは中長期的に当社にとって脅威ではないと考えることは至極まっとうな前提と思える。そして周りを見てみる。ナイキやラルフ・ローレン、ノース・フェイスを抱えるVFコーポなど他の北米アパレル企業の株価もヘインズと同様に冴えない。今ヘインズが直面しているのはブランド危機ではなく、あくまでアパレル企業全体を襲っている一時的な混乱に過ぎない可能性が高い。決算発表の少し前に36%もの大幅増配を発表したのも、経営陣が長期的な見通しに自信を持っているからではないか。2017年のEPSガイダンスは実店舗売上を相当保守的に見ているとの発言があったが、実際、在庫調整の影響があるQ1を除いたQ2-Q4の予想EPSさえ、2016年対比で一桁台の成長でしかない。大量の自社株買いによる流通株数減少が織り込まれているにもかかわらずだ。この先一年で超えなければならない業績のハードルは、かなり下がっている。

しかしまた少し懸念が頭をよぎる。ロングテールを特徴とするオンラインに飲み込まれれば、ヘインズのシェアがが中小ブランドに浸食されてしまわないか。その懸念は捨て去るべきではない。が、ヘインズはオンラインの中で一貫してシェアを伸ばし続けている。下着にはフィット感を重視する消費者が多く、他の衣類と比べスイッチングコストが高いという調査結果も心を落ち着かせるにのに役立つかもしれない。

なんにせよ、Q4の結果を受けて強気が増したということはもちろんないのだが、株価暴落で買い妙味はトータルで増したと思う。したがって、追加入金でヘインズをちびちび買い増していくという今年の戦略に変更を加える予定はない。幸いというべきか、不確実性の高まりにより株価が上がり始めるにはもうしばらくかかりそうだ。

前回のトランスクリプトを読んで、「予想PER10倍程度の会社がこんなに素晴らしい数字をあげたのに、なぜ急落するのか」と疑問を持たれた方がいるかもしれない。なにせ、Q4の前年対比は売上+12%、EPS+20%。そして2017年のガイダンスは売上+7%、EPS+8%。答えは簡単で、この数字は買収によるものを含んでいるからだ。2016年の上半期に、チャンピオン・ヨーロッパとオーストラリアのパシフィックブランズを合計10億ドルで買収している。オーガニック・グロース・ベーシスならオルモスト・フラットというわけ。アンダスタン? Q4において買収部門以外がどうなっていたか。決算資料に目を通そう。

買収効果はほとんどInternationalの増収に表れている。株価急落は買収影響がほとんどないはずであるInnerwearの-8%によるものと考えてよい。"Direct to Consumer"はカタログ販売のセグメントで、オンラインは含まれていない。カンファレンス・コールの中でも頻繁に言及のあったオンライン販売はInnerwearやActivewearカテゴリの中に含まれ、実店舗チャネルと合算されている。つまりInnerwearのマイナスは、実店舗チャネルの失速を、急成長するオンライン販売でカバーしきれていないことを著実に表している。

Q4の減速は、最大顧客1社(おそらくウォルマート)の在庫調整と、実店舗全般への客足が鈍ったことが主因との説明があった。へインズの北米販売チャネルの約9割は実店舗であり、さらに約5割はウォルマートなどのマス顧客経由だ。彼らの動向が四半期業績へ与える影響は決して小さくないことがよくわかる。最大顧客による在庫調整の業績影響は2017年Q1まで継続するというという。そのため、当社は2017年度通期のガイダンスだけでなく、Q1のみのガイダンスを発表して投資家の期待値を適正化しようと試みた。

さて、Q4決算内容を受けて、投資判断において考えなければならないことははっきりしている。減速は恒久的なものなのか一時的なものなのかということだ。

まずは悲観的なものの見方をしてみよう。在庫調整と聞けば一時的な特殊要因と反射したくなるものの、短絡的に考えるのは危険だろう。大手顧客がなぜ急に在庫を絞ったか。それはオンラインシフトが深刻かつ恒久的なものであるがゆえに違いない。要するに、実店舗への客足鈍化は決して一時的なもので終わらない。ヘインズはオンライン販売に力を入れており、実際に二桁成長しているものの、まだ北米全体売上の11%に過ぎない。かなり大きな成長を見せても、ボリューム的にマス・マーチャント・チャネルの減速を補いきることは難しかろう。小売業の中でも特に悲惨な業績と閉店戦略を取らざるを得なくなっている百貨店メーシーズとシアーズの株価推移は、あらゆる希望を挫くに十分な陰鬱さを湛えている。百貨店がどれだけ悲惨か、メーシーズの既存店売上高推移を貼り付けておく。

【メーシーズ四半期毎の既存店売上高推移】

次に楽観論だ。一つだけはっきりしていることがある。ヘインズブランズはアパレルメーカーであって、小売事業者ではないということだ。販売チャネルが実店舗に偏っているため、オンライン勢の台頭で混乱の最中にあるのは間違いないが、消費者が下着を買わなくなることはない。ヘインズのブランドが毀損しない限り、オンラインシフトは中長期的に当社にとって脅威ではないと考えることは至極まっとうな前提と思える。そして周りを見てみる。ナイキやラルフ・ローレン、ノース・フェイスを抱えるVFコーポなど他の北米アパレル企業の株価もヘインズと同様に冴えない。今ヘインズが直面しているのはブランド危機ではなく、あくまでアパレル企業全体を襲っている一時的な混乱に過ぎない可能性が高い。決算発表の少し前に36%もの大幅増配を発表したのも、経営陣が長期的な見通しに自信を持っているからではないか。2017年のEPSガイダンスは実店舗売上を相当保守的に見ているとの発言があったが、実際、在庫調整の影響があるQ1を除いたQ2-Q4の予想EPSさえ、2016年対比で一桁台の成長でしかない。大量の自社株買いによる流通株数減少が織り込まれているにもかかわらずだ。この先一年で超えなければならない業績のハードルは、かなり下がっている。

しかしまた少し懸念が頭をよぎる。ロングテールを特徴とするオンラインに飲み込まれれば、ヘインズのシェアがが中小ブランドに浸食されてしまわないか。その懸念は捨て去るべきではない。が、ヘインズはオンラインの中で一貫してシェアを伸ばし続けている。下着にはフィット感を重視する消費者が多く、他の衣類と比べスイッチングコストが高いという調査結果も心を落ち着かせるにのに役立つかもしれない。

なんにせよ、Q4の結果を受けて強気が増したということはもちろんないのだが、株価暴落で買い妙味はトータルで増したと思う。したがって、追加入金でヘインズをちびちび買い増していくという今年の戦略に変更を加える予定はない。幸いというべきか、不確実性の高まりにより株価が上がり始めるにはもうしばらくかかりそうだ。

コメント

コメントを投稿