セールスフォースの営業キャッシュフローを読む

キャッシュフロー講座の具体例として、まずはセールフォースを取り上げることとした。

ここはSaaS(Software as a Service)の代表的な会社で業務支援ソフトをクラウドベースで顧客に提供し、基本的に定額課金で収益を得ている。

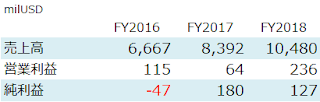

まずは損益計算書を確認してみよう。

あまりに要約しすぎで何が何だかわからないかもしないが、普通の企業に対しては皆が必死になって分析するP/Lとは元来この程度の情報量しかなく、意図的に情報を隠しているというようなことはない。セールスフォースの損益計算書は、売上こそ成長しているものの、みすぼらしい利益しか上げていない。今を時めくグロース株の時価総額は、期待でパンパンに膨れ上がっただけのハリボテなのだろうか。

次に本題のキャッシュフローが登場する。

営業キャッシュフローしか取り上げなかったのは、この会社にとってはこれが一番重要で示唆に富むからだ。企業によって、投資CFと合わせたフリーキャッシュフローが重要だったり、財務キャッシュフローにおける株主還元が重要だったりと、業態や成熟度合いによって注目すべき場所は異なる。

さて、話を戻そう。当社の営業キャッシュフローは前回の講座で説明した「間接法」によって作成されている。つまり、会計上の利益から出発して、ノンキャッシュの収益・費用などを加減算していく方式。

目を引くのは営業キャッシュフロー絶対額の潤沢さだ。利益はカスカスなのに、営業活動によってお金はどんどん増えている。それぞれが利益に対してかなり大きな額となっている加算項目をブレイクダウンしていこう。

「償却費」

会計上は費用として利益を押し下げているが、これは過去に設備投資や買収などで支払い済みのお金を費用として遅延認識しているだけで、今期のキャッシュアウトではない。したがって、間接法において出発点となる利益に対し、常に加算される。(設備投資や買収のキャッシュアウトは投資CFにてカウントされる)

アマゾンもネットフリックスも、先行投資でライバルに差をつける戦略を採る急成長企業は利益に対する償却費の割合がとても高くなる傾向がある。セールスフォースもその仲間だということだ。

一方、成熟企業でも装置産業型は営業CFに占める償却費の割合が一般的に高い。

「株式報酬」

"あらゆる"テック企業は、従業員に対してストックオプションをはじめとする株式報酬を支給している。株価が上がれば従業員も嬉しいでしょ、だから頑張って、という粋な計らいというわけだ。キャッシュフローの観点から見ると、この報酬は会計上の費用として算入されてはいるものの、新株を発行して割り当てているだけなので、現金は流出していない。ノンキャッシュ費用だから加算する。極めて単純な話。

いっそのこと給料支給を全て新株発行で賄ってしまえば超絶キャッシュリッチ企業を簡単に生み出せてしまうのでは、と悪魔の考えが頭に浮かんだ投資家も多かろう。しかし世の中はそれほど甘くない。株式報酬は確かにキャッシュアウトを伴わないのだが、株式の希薄化により、費用認識されている程度の株主価値は確実に毀損されていると考えられる。言ってみれば、本来は財務CFに登場するはずの増資が営業CFにカウントされているだけと捉えることもできる。増資が全て悪いというつもりはないが、増資してキャッシュフローがプラスになって単純に喜ぶほど間抜けな投資家もまたいないだろう。だから、株式報酬によって浮いている現金は、ニュートラルな気持ちで受け止めるのが良い。私はいつも、株式報酬はキャッシュアウトしている費用と同様のものとして財務分析を行っている。

「運転資本増減」

普通の企業のキャッシュフローを見慣れた者にとって、セールスフォースの営業CFの中で一番目を引くのがこの項目だ。運転資本とは主に次の科目で構成される。

(資産側)

売掛金、棚卸資産、前払金

(負債側)

買掛金、前受金

上記の「資産-負債」の額が運転資本であり、この増減がキャッシュフローに影響を与える。運転資本増減の項目がキャッシュフロー計算書においてプラスとなっているということは運転資本が減少したということを意味し、それは資産が減るか、負債が増えるかによって実現される。

成長企業の場合、通常は運転資本が増加し、キャッシュフローは悪化する。これは一般的なビジネスの流れを考えれば当然のことだ。企業はまず顧客に販売する製品を作るため、人件費を支払い、材料を購入する。さらに顧客に売上が立っても、見合いの資産勘定は現金ではなく売掛金。入金までにはしばらく時間を要する。以上のように営業循環はキャッシュアウト先行型が普通なので、売上拡大期にはキャッシュフローが悪化するのだ。

しかしセールスフォースは異なる。その秘訣は"Deferred revenue"にある。直訳すると"繰延収益"。P/L用語を交えて説明すると、「請求書を発行していないので売上には計上していない(=会計上の利益にはまだ貢献してない)けど、お金は先に貰っちゃいました。」

つまり前受金という負債が増えて、運転資本が減っているということ。どのくらい先の収益を前受けしているのかというと、それはここに記載していないバランスシートの"Deferred revenue"残高を確認すると推測がつく。結論から言うと、およそ8ヵ月先の売上収益を先に受け取っている。まだ役務を提供していないのに、先にお金だけ入ってくる… あらゆる企業が羨むキャッシュフロー構造となっており、これがセールスフォースのキャッシュ生成力の源と言っても過言ではない。

要望があれば、他の企業も題材として取り上げてみたいと思う。

ここはSaaS(Software as a Service)の代表的な会社で業務支援ソフトをクラウドベースで顧客に提供し、基本的に定額課金で収益を得ている。

まずは損益計算書を確認してみよう。

あまりに要約しすぎで何が何だかわからないかもしないが、普通の企業に対しては皆が必死になって分析するP/Lとは元来この程度の情報量しかなく、意図的に情報を隠しているというようなことはない。セールスフォースの損益計算書は、売上こそ成長しているものの、みすぼらしい利益しか上げていない。今を時めくグロース株の時価総額は、期待でパンパンに膨れ上がっただけのハリボテなのだろうか。

次に本題のキャッシュフローが登場する。

営業キャッシュフローしか取り上げなかったのは、この会社にとってはこれが一番重要で示唆に富むからだ。企業によって、投資CFと合わせたフリーキャッシュフローが重要だったり、財務キャッシュフローにおける株主還元が重要だったりと、業態や成熟度合いによって注目すべき場所は異なる。

さて、話を戻そう。当社の営業キャッシュフローは前回の講座で説明した「間接法」によって作成されている。つまり、会計上の利益から出発して、ノンキャッシュの収益・費用などを加減算していく方式。

目を引くのは営業キャッシュフロー絶対額の潤沢さだ。利益はカスカスなのに、営業活動によってお金はどんどん増えている。それぞれが利益に対してかなり大きな額となっている加算項目をブレイクダウンしていこう。

「償却費」

会計上は費用として利益を押し下げているが、これは過去に設備投資や買収などで支払い済みのお金を費用として遅延認識しているだけで、今期のキャッシュアウトではない。したがって、間接法において出発点となる利益に対し、常に加算される。(設備投資や買収のキャッシュアウトは投資CFにてカウントされる)

アマゾンもネットフリックスも、先行投資でライバルに差をつける戦略を採る急成長企業は利益に対する償却費の割合がとても高くなる傾向がある。セールスフォースもその仲間だということだ。

一方、成熟企業でも装置産業型は営業CFに占める償却費の割合が一般的に高い。

「株式報酬」

"あらゆる"テック企業は、従業員に対してストックオプションをはじめとする株式報酬を支給している。株価が上がれば従業員も嬉しいでしょ、だから頑張って、という粋な計らいというわけだ。キャッシュフローの観点から見ると、この報酬は会計上の費用として算入されてはいるものの、新株を発行して割り当てているだけなので、現金は流出していない。ノンキャッシュ費用だから加算する。極めて単純な話。

いっそのこと給料支給を全て新株発行で賄ってしまえば超絶キャッシュリッチ企業を簡単に生み出せてしまうのでは、と悪魔の考えが頭に浮かんだ投資家も多かろう。しかし世の中はそれほど甘くない。株式報酬は確かにキャッシュアウトを伴わないのだが、株式の希薄化により、費用認識されている程度の株主価値は確実に毀損されていると考えられる。言ってみれば、本来は財務CFに登場するはずの増資が営業CFにカウントされているだけと捉えることもできる。増資が全て悪いというつもりはないが、増資してキャッシュフローがプラスになって単純に喜ぶほど間抜けな投資家もまたいないだろう。だから、株式報酬によって浮いている現金は、ニュートラルな気持ちで受け止めるのが良い。私はいつも、株式報酬はキャッシュアウトしている費用と同様のものとして財務分析を行っている。

「運転資本増減」

普通の企業のキャッシュフローを見慣れた者にとって、セールスフォースの営業CFの中で一番目を引くのがこの項目だ。運転資本とは主に次の科目で構成される。

(資産側)

売掛金、棚卸資産、前払金

(負債側)

買掛金、前受金

上記の「資産-負債」の額が運転資本であり、この増減がキャッシュフローに影響を与える。運転資本増減の項目がキャッシュフロー計算書においてプラスとなっているということは運転資本が減少したということを意味し、それは資産が減るか、負債が増えるかによって実現される。

成長企業の場合、通常は運転資本が増加し、キャッシュフローは悪化する。これは一般的なビジネスの流れを考えれば当然のことだ。企業はまず顧客に販売する製品を作るため、人件費を支払い、材料を購入する。さらに顧客に売上が立っても、見合いの資産勘定は現金ではなく売掛金。入金までにはしばらく時間を要する。以上のように営業循環はキャッシュアウト先行型が普通なので、売上拡大期にはキャッシュフローが悪化するのだ。

しかしセールスフォースは異なる。その秘訣は"Deferred revenue"にある。直訳すると"繰延収益"。P/L用語を交えて説明すると、「請求書を発行していないので売上には計上していない(=会計上の利益にはまだ貢献してない)けど、お金は先に貰っちゃいました。」

つまり前受金という負債が増えて、運転資本が減っているということ。どのくらい先の収益を前受けしているのかというと、それはここに記載していないバランスシートの"Deferred revenue"残高を確認すると推測がつく。結論から言うと、およそ8ヵ月先の売上収益を先に受け取っている。まだ役務を提供していないのに、先にお金だけ入ってくる… あらゆる企業が羨むキャッシュフロー構造となっており、これがセールスフォースのキャッシュ生成力の源と言っても過言ではない。

要望があれば、他の企業も題材として取り上げてみたいと思う。

コメント

コメントを投稿